フラット35の選び方

2013年10月02日

フラット35は最長35年間の全期間固定金利型の住宅ローンです。住宅金融支援機構と民間金融機関が提携して提供しています。銀行・モーゲージバンク等の金融機関やで取扱いがありますが、仕組み自体は一緒でも金利や手数料などの条件は金融機関ごとに異なります。フラット35を検討する際には、「どこで借入れるか」もとても重要になります。

1. フラット35の特徴

購入する建物にも基準がある

まずは、どこで借入れても共通である商品の特徴を知っておきましょう。一般的な銀行の住宅ローンとは異なる部分も多く見られます。

金利タイプは全期間固定金利型のみであり、返済期間は最長で35年です。返済期間が短い人向けには金利を引き下げています。返済期間を20年以下と21年以上に分け、毎月金利が決定されます。ただし、金利は金融機関によって異なります。

次に借入れできる人の条件です。年収については、最低年収の制限はなく、返済負担率の条件を満たしていれば借入れることができます。また、一般的に銀行などの住宅ローンでは、契約社員など正社員ではない人や、勤続年数が短い人は借りにくい傾向にありますが、フラット35では雇用形態について特段の定めはありません。

一方、購入する建物については、規模(床面積)や住宅の構造等が住宅金融支援機構の定めた技術基準に適合していることが条件となります。物件の検討段階から、この基準に適合するかどうかを確認しておきましょう。

借入れは購入額の9割まで。リフォームを行う場合には増額も可能

借入れできる金額は、購入額(または建築費)の90%まで、かつ、返済額が下記の返済負担率以内におさまる金額までとなります。

<返済負担率の基準>

| 年収400万円未満 | 年収400万円以上 | |

|---|---|---|

| 返済負担率 | 30%以下 | 35%以下 |

※ 返済負担率=借入金の返済額の年間総額÷年収

(借入金の返済額には、フラット35の返済額の他、自動車ローン、教育ローン、カードローンなど全ての借入れの返済額を含みます。)

ただし、フラット35と組み合わせて利用できる「フラット35パッケージ」というローンを取り扱っている金融機関もあり、この場合には合わせて100%借入れることができます。なお、消費税増税による負担増に伴い、9割までという制限を一時的に撤廃することが現在検討されているとの報道がありました。決定すれば消費税が上がってからは、フラット35だけでも全額借入れが可能になるかもしれません。

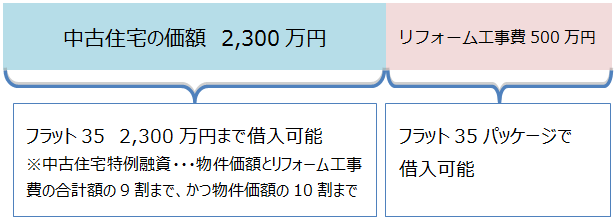

中古住宅を取得して、取得後にリフォームを行う場合には、「フラット35リフォームパック」を利用することで、リフォーム工事に必要な資金についても借入れが可能になります。「フラット35リフォームパック」は、リフォーム工事を行う場合に融資額の引き上げが可能になる「中古住宅特例融資」と「フラット35パッケージ」を併用するものです。

<フラット35リフォームパックの利用例>

フラット35Sが利用できると一定期間金利が下がる

省エネルギー性や耐震性に優れた住宅を取得する場合、一定期間金利が引き下げられるのがフラット35Sです。

フラット35Sには、金利が当初10年間0.3%引下げられる「金利Aプラン」と、当初5年間0.3%引き下げられる「金利Bプラン」があり、それぞれ建物の基準が定められています。自分で判断するのは難しいので、不動産会社や専門家の人に確認するようにしましょう。

【フラット35S】金利Aプランに該当するもの

次のいずれかを満たすもの

1. 省エネ法のトップランナー基準に該当する

2. 認定低酸素住宅に該当する

3. 長期優良住宅に該当する

4. 耐震等級3を満たす

5. 高齢者等配慮対策等級4を満たす

【フラット35S】金利Bプランに該当するもの

次のいずれかを満たすもの

1. 省エネルギー対策等級4に該当する

2. 劣化対策等級3 かつ維持管理対策等級2以上を満たす

3. 耐震等級2の基準を満たす

4. 免震建築物

5. 高齢者等配慮対策等級3を満たす

2. フラット35を選ぶときの注目点

フラット35は、銀行や損害保険会社等の金融機関をはじめ、フラット35を専門にしているモーゲージバンクなど多くの金融機関で取り扱っています。全期間固定金利であることなど、基本的な商品の仕組みは同一ですが、金利や手数料が異なります。そのため、どの金融機関を選ぶかで支払う額が大きく異なることがあります。

総返済額で選ぶのが基本

どこのフラット35を選ぶかを検討する際、金利だけでは判断がつきません。金利が低くて手数料が高め、逆に金利は高めだが手数料は低め、ということがあるためです。総返済額と手数料の合計額で比較すると一つの目安となります。各金融機関の金利、手数料はフラット35のホームページで確認することができます。

http://www.flat35.com/kinri/index.php/rates/top

http://www.flat35.com/kinri/index.php/rates/top

<比較例>

借入金額3,000万円、30年返済、元利均等返済、ボーナス返済なし

金利は2013年9月時点のもので試算

借入金額3,000万円、30年返済、元利均等返済、ボーナス返済なし

金利は2013年9月時点のもので試算

| 金利 | 毎月返済額 | 手数料 | 総支払額 | |

|---|---|---|---|---|

| Aモーゲージバンク | 1.94% | 109,987円 | 融資額の0.8% 24万円 |

約3,984万円 |

| Bモーゲージバンク | 1.94% | 109,987円 | 融資額の2.1% 63万円 |

約4,023万円 |

| C銀行 | 2.09% | 112,240円 | 3.15万円 | 約4,044万円 |

自己資金が少ない場合には、無理せず初期費用が少ないものを

上記の例では、金利が低い金融機関のものが総支払額も少なくなっています。ただし、借入時に支払う手数料は少々高めです。手数料などの初期費用は自己資金でカバーしなくてはなりませんので、自己資金が少ない場合には出せないこともあるでしょう。このような場合には無理をせず、初期費用が少なくて済むものから選ぶようにしましょう。金利は少し高めかもしれませんが、繰上返済を行い、少しでも総支払額を少なくすることで挽回はできます。

民間金融機関の住宅ローンとの比較の注意点

民間金融機関でも全期間固定の住宅ローンを取り扱っているところもあります。銀行のローンとフラット35はどちらがいいのか?という時には、やはり総支払額で比較すると目安が付けやすくなるでしょう。

銀行の住宅ローンには、保証料が必要となるところが多くあります。また、最も気を付けたいのが、団体信用生命保険(団信)の特約料です。銀行のローンでは、金利に団信の保険料が含まれているのが一般的です。一方、フラット35では別払いとなり、年に1回特約料の支払いが必要になります。完済まで総額でいくら支払うことになるかは、住宅金融支援機構のホームページで試算することができます。

以上のような点に気を付けながら、どのフラット35にするのか、または銀行の住宅ローンにするのかなど比較検討し、納得して選ぶようにしましょう。

株式会社マネーライフナビ取締役。

ファイナンシャルプランナー(一級FP技能士)、宅地建物取引主任者、信託銀行不動産部勤務、 不動産コンサルティング会社を経て、1996年にFPとして独立、2010年より現職。 家計全般、保険の見直し、住宅購入など個人向け相談を中心に、 執筆、マネーセミナー、マネーコンテンツの制作等を行う。

連載バックナンバー高田先生に聞く!住宅購入マネー事情

- 2014/05/07

- 2014/04/02

- 2014/03/05

- 2014/02/05

- 2014/01/08

本コラムは、執筆者の知識や経験に基づいた解説を中心に、分かりやすい情報を提供するよう努めております。掲載内容については執筆時点の税制や法律に基づいて記載しているもので、弊社が保証するものではございません。

住宅ローン新着コラム

-

毎月の返済額、返済総額、借り換え、賃貸とマイホームの比較、

繰上げ返済額をシミュレート。

住宅ローンの知識

提供:イー・ローン

2026年02月03日 現在

提供:イー・ローン

投資用・事業用不動産サイト ノムコム・プロ

投資用・事業用不動産サイト ノムコム・プロ