-

- ホーム

- 建物検索

- 土地検索

- 査定・売却

- コラム・知識

- 投資ローン・賃貸管理

不動産投資・収益物件 > 不動産投資の最新動向 > 不動産投資で使う指標の意味は?(2ページ目)

不動産投資の物件選びのポイントや不動産投資の出口戦略、利回り・不動産価格・マーケット情報など不動産投資に関する最新動向をわかりやすく解説いたします。

2013年11月15日

証券会社やファンドの担当者は、この他にも様々な指標を使いこなしています。

たとえば「利回り」と関連する指標の一つが「IRR」です。日本語では「内部収益率」といいますが、「複数年に渡る1プロジェクトで得られる純収益の投資(自己資金)に対する平均利回り」といった意味合いです。

これまでお話した「利回り」は、グロスにしてもネットにしても、単年度の数値です。いま現在どういう状態か、を判断する物差しといえます。「IRR」の場合は、投資期間全体のインカムゲインと、期間終了時に売却したときのキャピタルゲインを合計した収益を、最初に投資した自己資金との関係で判断するものです。しかも、将来の物価や金利変動の影響も織り込んだ計算がなされます。つまり「現在価値に割り戻した数値」が使われます。

不動産投資を行う方のなかにも、物件を選ぶときに「IRRが5%以上」といった基準を提示する場合もあります。そこから0.1%でも下がったら購入しないという方もいます。ただ、プロの投資家ならともかく、サラリーマンの方が副業として投資物件を探す場合には、こういった指標にこだわることはお勧めできません。該当する物件が少ないため、購入できなくなるおそれが高いからです。

また、ファンドの場合は、ビジネスとして投資をして、3年なり5年後なりの出口で投資家に利益を配分する必要があります。そのため、他の投資商品と比較できる明確な指標が必要となります。しかし個人の場合は、副収入を得る、あるいは長期的な資産形成などが目的でしょう。地主の方の場合は相続税対策かもしれません。さまざまな理由が複合しているわけです。仮にIRRが1%低くても、他の目的が達成できれば投資に値するといえます。

IRRまで行かなくても、投入した自己資金が何年で回収できるか、といった計算はしておいてもよいでしょう。そのためには、10年なり20年といった長期の投資シミュレーションをして、キャッシュフローの動きを追いかける必要はあります。

なかには「グロス利回り(表面利回り)は大雑把すぎて意味がない」と批判する方もいますが、必ずしもそうとは言い切れません。広告やネットの物件情報ではグロス利回りの表示が一般的ですから、探し始める段階ではグロス利回りを手掛かりにするのが普通です。グロス利回りを見ることによって、その地域や物件種別ごとの価格や賃料の市場動向をイメージすることもできます。

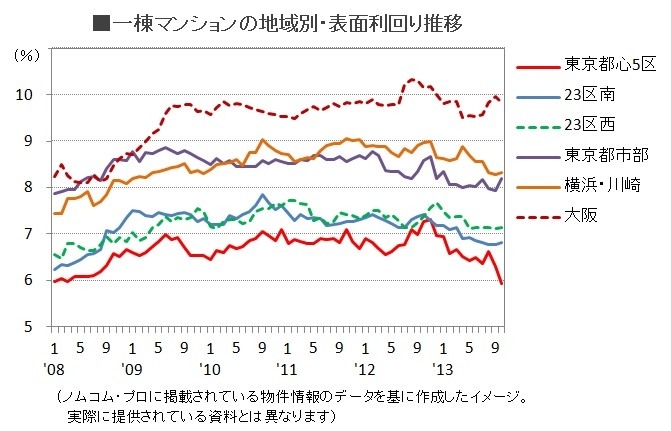

ちなみに、ガイドは、地域別や物件種別ごとの利回り推移データを担当しているお客様に提供しています。これは、ノムコム・プロに掲載されている物件情報のデータを基にしたものです。相場観を養うには、こうしたデータを活用することもおすすめです。

利回り推移のデータ例

経験上、ネット利回りとグロス利回りとの間には1~2%の差が出ることが多いようです。どうしてもネット利回りで比較したい場合は、概算としてグロス利回りから1.5%程度引いた数値を仮のネット利回りとして検討してみるのも一つの方法でしょう。

ネット利回りを正確に計算するには、物件ごとの固定資産税評価証明書を取らなければなりません。ある程度物件が絞り込めた段階でこうした資料を取り寄せ、ネット利回りを計算して最終決断の参考にする、というように使い分けるのがよいのではないでしょうか。

他にも、知っておくと便利なさまざまな投資指標があります。不動産投資にかかわる用語集などを参考にしながら、目的や状況に応じてうまく使い分けるようにしてください。