ノムコム60→ > 相続・贈与 > 贈与税の知識 > 贈与税がかからない住宅取得資金の贈与

住宅取得者の初期負担の軽減を通じて、良質な住宅ストックの形成と居住水準の向上を図るため、父母(または祖父母などの直系尊属)から18歳以上の子(養子を含む。)又は孫が住宅の取得(または増改築)資金の贈与を受けた場合に受けられる特例です。

(注)令和4年3月31日以前に受けた贈与については20歳以上であることが要件となります。

この特例により贈与税が非課税とされる金額は、受贈者(子(養子を含む)又は孫)の合計所得金額が2,000万円以下(新築等をする住宅用の家屋の床面積が40m2以上50m2未満の場合は、1,000万円以下)という要件を満たせば、次のとおりです。

| 契約の締結日 | 省エネ等住宅(※1) | 左記以外の住宅 |

|---|---|---|

| 2022年1月~2026年12月 | 1,000万円 | 500万円 |

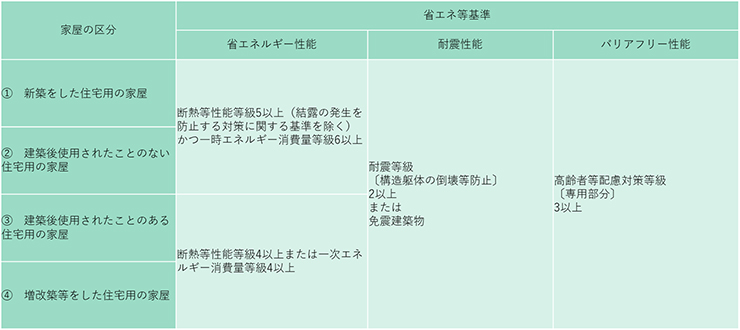

(※1)「省エネ等住宅」とは、家屋の区分に応じ、次の表の省エネルギー性能、耐震性能またはバリアフリー性能のいずれかの基準(省エネ等基準)に適合する住宅用の家屋であることにつき、住宅性能証明書など一定の書類を贈与税の申告書に添付することにより証明されたものをいいます。

【出典:国税庁_タックスアンサー_No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税】

受贈者は、贈与を受けた年の翌年3月15日までに、その資金を充てて自己居住用家屋の新築(取得を含む。以下新築等)あるいは増改築等をし、居住しなければなりません。取得する住宅等の要件は、次のとおりです。

※床面積は、登記簿上表示される面積をいいます。

受贈者が所有する家屋について行う増築、改築、大規模の修繕、大規模の模様替えその他の工事で次の要件を満たすものをいいます。

なお、住宅の新築等に先行して取得する土地等も適用対象となります。

以上の特例によれば、上記表中の金額までは贈与税は非課税とされるので、住宅取得資金の贈与を行う場合には、本特例を使えばよいでしょう。ただし、表の非課税限度額を超える住宅取得資金の贈与を受けたいときには、この特例と併せて相続時精算課税制度の適用も検討すべきです。なお、60歳未満の父母から住宅取得等資金の贈与を受け、相続時精算課税制度の特例の適用を受けた場合で、遅滞なく居住しなかった場合には、相続時精算課税制度の特例の適用はなかったものとして、暦年課税により贈与税の計算をすることとなるため注意が必要です。

相続税を減らす生前の不動産対策コラム

<相続・贈与の内容について>

本コンテンツの内容は、2024年4月1日現在施行されている法令に基づき作成しました。

ご利用の際は、税理士・税務署等、適切な専門家にご確認のうえ判断いただくようお願いします。