税制改正、不動産に関するニュースや、相続対策、事業承継等の情報について解説・紹介します

2016.3.07

直系尊属から贈与により財産を取得した個人に係る暦年課税の贈与税の税率の特例

Provided by 税理士法人タクトコンサルティング

株式会社タクトコンサルティング

1. 直系尊属から贈与により財産を取得した個人に係る

(1)暦年課税の贈与税の額の計算方法

贈与税は、原則として、個人がその年1月1日から12月31日までの1年間に贈与を受けた財産の評価額を合計し、その合計額から基礎控除額110万円を差し引いた額に税率をかけて税額を計算します。これが暦年課税の贈与税の計算方法です。

(2)暦年課税の贈与税の税率の特例

平成27年分以降の暦年課税の贈与税の額の計算上、贈与を受けた年の1月1日において20歳以上の個人が父母又は祖父母等の直系尊属から贈与を受けた場合には、相続税法21条の7に定める税率(「一般税率」)とは別に定められた税率(「特例税率」)が適用されます(租税特別措置法(措法)70条の2の5第1項)。特例税率を適用する場合、一般税率を適用する場合に比べて、贈与税の額が概ね軽減されます。(以下、特例税率の適用がある財産を「特例贈与財産」、特例税率の適用がなく一般税率を適用する財産を「一般贈与財産」といいます。)

2. 贈与により特例贈与財産と一般贈与財産を取得した場合の暦年課税の贈与税の額の計算

(1)贈与税の額の計算方法

個人が、同一年に、贈与により特例贈与財産と一般贈与財産の両方を取得した場合、その者の贈与税の額は次の①及び②の合計額とされます(同第3項)。

- 1.特例贈与財産に対応する金額:a×(A/C)

- 2.一般贈与財産に対応する金額:b×(B/C)

- A:特例贈与財産の価額

- B:一般贈与財産の価額(配偶者控除後の価額)

- C:その年中に贈与により取得した財産の価額の合計額のうち贈与税の課税価格の計算の基礎に算入されるもの(配偶者控除後の価額)

- a:基礎控除及び配偶者控除後の課税価格について特例税率を適用して計算した金額

- b:基礎控除及び配偶者控除後の課税価格について一般税率を適用して計算した金額

(2)事例に基づく贈与税の額の計算例

甲(40歳)は、平成27年に(株)Xの株式(1株当たりの相続税法上の評価額1,000円)を直系尊属である父から4,000株(相続税法上の評価額400万円)、直系尊属ではない伯父から1,000株(相続税法上の評価額100万円)の贈与を受けました。平成27年中に、甲は父と伯父以外から財産の贈与を受けていません。

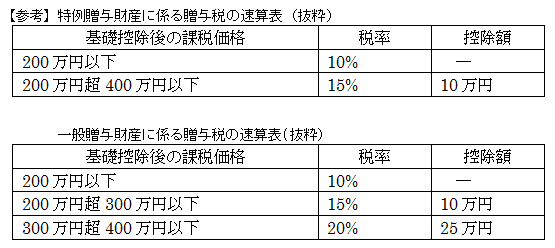

この場合において、甲の平成27年分の贈与税の額は、次のように計算されます(末尾速算表ご参照)。

- 1.甲が平成27年中に年中に贈与により取得した財産の価額の合計額のうち、贈与税の課税価格の計算の基礎に算入されるもの(C)は、父から受けた特例贈与財産の価額(A)+伯父から受けた一般贈与財産の価額(B)=500万円。

- 2.甲の平成27年分の贈与税について、基礎控除後の全体の課税価格500万円-110万円=390万円に特例税率を適用して計算すると、390万円×15%-10万円=48.5万円。父から贈与を受けた特例贈与財産((株)X株式)の価額は400万円であることから、これに対応する贈与税の額は48.5万円×400万円/500万円=388,000円です。

- 3.甲の平成27年分の贈与税の額について、基礎控除後の全体の課税価格390万円に一般税率を適用して計算すると、390万円×20%-25万円=53万円。伯父から贈与を受けた一般贈与財産((株)X株式)の価額は100万円であることから、これに対応する贈与税の額は、53万円×100万円/500万円=106,000円です。

- 4.甲の贈与税の額は、2+3=494,000円です。

3. 手続規定

1(2)または2(1)の特例税率に係る規定の適用を受ける個人は、贈与税の申告書にこれらの規定の適用を受ける旨を記載し、かつ、これらの規定による計算の明細書の他、その者の戸籍謄本等の書類でその者の氏名、生年月日及びその贈与を受けた者がその贈与をした者の直系卑属(子や孫など)に該当することを証する書類(以下「戸籍謄本等」)を添付する必要があります(措法70条の2の5第4項、措法施行規則23条の5の5第1項)。

ただし、基礎控除及び配偶者控除後の課税価格が300万円以下である場合は、適用される特例税率と一般税率が同じであることから(下記参照)、戸籍謄本等の提出は不要です(同第2項)。