損益分岐点から考える「値下がりしにくい物件」とは

「利益が出るか、損をするか」という収支の境目を損益分岐点といいますが、不動産投資をする際にも重要な判断基準です。損益分岐点のシミュレーションによって、「値下がりしにくい物件」が見えてきます。

「売却時の損益分岐点」も考えておく

「値下がりしにくい物件」の条件に合う物件を買ったとしても、市況の変化によって価格は揺れ動きます。いくら優良物件でも、大きく市況が動くときはその影響を受けて値下がりすることはありえるのです。

そこで、購入するときには「いくらまで下がったら売却時に資金持ち出しとなるか」も併せて検証しておいたほうがいいでしょう。つまり「売却時の損益分岐点」を試算することです。

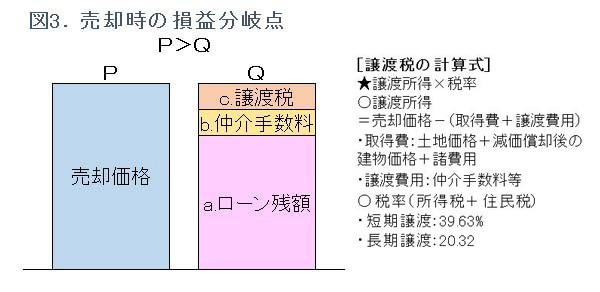

「売却時の損益分岐点」の最低限のラインは、「残りのローンと売却諸費用をまかなえる売却価格」ということになります。計算式でいうと、図3のように「P(売却価格)>Q(aローン残額+b仲介手数料等+c譲渡税)」です。

譲渡税については、2つの注意点があります。1つは、建物金額と減価償却費によって譲渡所得が左右されることです。2つ目は、個人の場合、所有期間によって譲渡所得が短期と長期に分かれ、適用税率が2倍近くも変わることです。所有期間5年以内が短期譲渡所得で税率は約39%(所得税・住民税。他に特別復興税がかかる)、同5年超が長期譲渡所得で税率は約20%となります。

また、当然ながらローン残額は購入者の借入額と融資条件によって変わります。以上の点を踏まえて、前ページの図1・Aさんの事例で、売却時の損益分岐点を試算したのが図4です。

損益分岐点は、5年後に売却した場合は購入価格の7,800万円から9%下がった7,090万円、6年後に売却した場合は同12%値下がりの6,840万円でした。1割前後値下がりしても、持ち出しなしで売却できることがわかります。

なお、5年後の売却のほうが、損益分岐点が高くなっているのは、短期譲渡で譲渡税率が高いこと、返済期間が1年間短くローン残額が多いことが要因です。

累積キャッシュフローを含めれば、2割近く値下がりしても損はなし?

Aさんのケースではフルローンで購入していますが、諸費用の473万円は自己資金で払っています。この自己資金投資額の回収は、上記の計算には入っていません。その点を考慮すると、6年後に売却した場合の損益分岐点は7,500万円程度まで上がってしまいます。4%程度の値下がり率です。

ここまでは、入口と出口の資金の動きだけで計算したものです。この間のキャッシュフローを含めて考えるとどうなるでしょうか?

同じくAさんのケースでは、6年間の累積キャッシュフローが876万円に達しています。この分を加味すると、総合的な損益分岐点は6,400万円まで下がります。購入価格に対する値下がり率は18%です。2割近くまで値下がりしても、トータルで見れば損はしないといえるでしょう。

市況が悪化したとき、どのくらい値下がりするのかは、誰にもわかりません。しかし、リーマンショック後の収益物件の平均的な値下がり率は1~2割だったことを考えると、この物件では、損益分岐点を下回るケースはそれほど多くないと考えることもできます。

少なくとも、前ページで解説したような「値下がりしにくい物件」を購入して、稼働率が下がらないように賃貸運営の経営努力を怠らないようにしていれば、出口における収支がプラスになる可能性は高いといえるのではないでしょうか。

今回は個人で購入するケースを中心に解説しましたが、法人の場合はまた少し違う視点が関係してきます。法人化を含めて詳しいシミュレーションをしておくと、より安全な取引ができるでしょう。

- 【関連記事】

- 不動産投資の出口戦略を考える

- 【関連サイト】

- ノムコム・プロ「収益物件の査定・売却」

新着記事一覧

1998年から不動産業界に携わり、首都圏のマンション販売・投資用マンションの販売を経験。その後、2005年より主に一棟マンション・ビル等の投資事業用不動産を中心とした仲介業務に従事。

他の投資商品との比較から不動産投資の具体的な投資・運用方法まで、初心者の方にも、経験者の方にも参考になる内容を、わかりやすく丁寧にご説明いたします。