財産の管理から引き継ぎまで「家族信託」の効果

財産を守るための相続税対策が注目されていますが、それ以前に、親が判断能力を失い財産の管理や処分ができなくなる問題が深刻化しています。こうした問題を防ぎ財産防衛に威力を発揮する「家族信託」を取り上げます。

2007年の信託法改正(施行)で、新たに生まれた

――そもそも「家族信託」というのは、どういうものですか?

芳屋/まず「信託」の仕組みから説明しましょう。

信託とは、自分の財産を信頼できる者に預けて、一定の目的に合わせて財産の管理・運用・処分を任せる方法です。

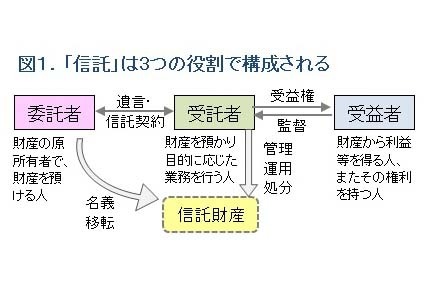

基本的には、図1のような「委託者/受託者/受益者」の三者構造になっています。

信託の基本構造としては「自益信託」と「他益信託」に分かれます。自益信託は、委託者と受益者が同じ人で、贈与税や不動産取得税などの課税関係は発生しません。他益信託は委託者と受益者が異なる場合で、利益が第三者に移転したことによる贈与税が課税されます。現在、我々が財産の管理や承継対策で利用するのは、8割方は自益信託です。

受託者が誰になるかによって分類すると、大きく「商事信託」と「民事信託」に分かれます。商事信託とは、信託報酬を得る目的で不特定多数から反復継続的に行う営業行為のことです。従来、日本の信託法では、信託銀行などの信託業免許を持つプロによるフィービジネスしか明確に規定されていませんでした。

これに対して、2007年に信託法が85年ぶりに抜本改正され、非営利目的なら、個人でも信託業免許を持たない法人でも、誰でも受託者になれるようになりました。これによって誕生したのが「民事信託」です。その中で、家族を中心に組み立てたものを「家族信託」と呼んでいます。法的には、誰でも受託者になれますが、やはり信じて託す相手としては家族が一番安心できるでしょうし、それによってさまざまな問題が解決できるようになるために、「家族信託」が注目されているのです。

委託契約、成年後見制度、遺言の3つの機能を持つ家族信託

――家族信託を使うと、どんなことが可能になるのですか?

芳屋/財産管理や資産承継対策が劇的に変わります。

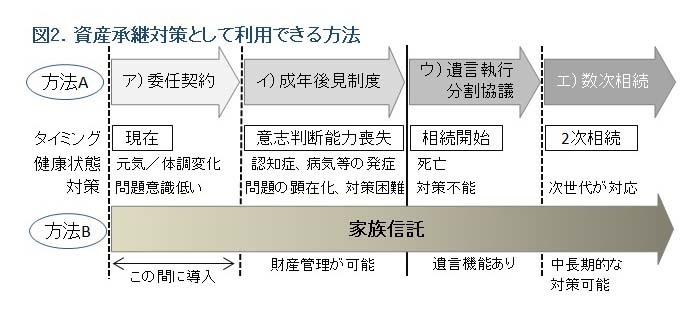

これまでは、財産の所有者である本人が元気なうちは、委託契約によって管理を任せ、認知症になったら成年後見制度に基づいて管理・保全するというのが一般的でした。本人が亡くなって相続が開始したら、遺言を執行するか、遺産分割協議に基づいて相続人に財産を分ける形です。

その際、民法に基づく遺言では、一代までしか承継先を指定できません。その後の二次相続、三次相続の際に、誰にどのように引き継がせるかについては、本人が生きているうちに確定させることはできなかったのです。

これに対して家族信託では、これらの手続きを信託契約に一本化することができます。委託契約、成年後見制度、遺言という3つの機能を併せ持っているといえるでしょう。しかも、成年後見制度の下では不可能だった資産の組み替えや有効活用など、多様で柔軟な対策を打つこともできますし、二次・三次相続まで本人の意思を反映させることもできます。

―――どのように承継先を指定するのですか?

芳屋/信託契約を結ぶと、不動産の所有権は、委託者から受託者に形式的に移転され、登記簿に反映されます。どんな目的で財産が委託され、受託者にどんな権限があるかも、信託目録として登記簿に記載されます。そして、信託契約が終了した後の残余財産の帰属先を指定することができるので、それによって遺言代用機能もセットすることが可能になるのです。

新着記事一覧

1998年から不動産業界に携わり、首都圏のマンション販売・投資用マンションの販売を経験。その後、2005年より主に一棟マンション・ビル等の投資事業用不動産を中心とした仲介業務に従事。

他の投資商品との比較から不動産投資の具体的な投資・運用方法まで、初心者の方にも、経験者の方にも参考になる内容を、わかりやすく丁寧にご説明いたします。