投資判断に欠かせない投資シミュレーション

投資用物件を選ぶ際には、あなた自身の資金計画を含めた投資シミュレーションをしてみましょう。物件価格や利回りだけではわからないメリット・デメリットが見えてきます。

利益確定の時期をどう見極めるか?ローン残債との関係にも注意

投資判断における2つ目のポイントは、利益確定の時期をいつにするかです。個人の場合は、20~25年の長期ローンが組めますから、必ずしも短期間で利益を確定する必要はありません。長期的に収益を確保することを目指すのが一般的です。ローン返済が終わった段階を利益確定の時期と考えてもいいでしょう。

ただ、不動産の場合は一度売却して換金してみないと、その投資が本当に成功したかどうかを判断することができません。売却しなければ「含み益」となりますが、その水準が適正かどうかは必ずしも明確ではないのです。このまま持ち続けるのが正解なのか、買いかえたほうが賢明なのか、途中段階で判断するべき節目があります。

利益確定を検討するタイミングは、5年後、10年後という2つの時期が挙げられます。5年というのは、売却した場合の譲渡所得に対する税金(所得税・住民税)の税率が変わるからです。5年未満の短期譲渡の場合は39%、5年以上の長期譲渡の場合は20%と半分近くになります。この時期に不動産市況が良く、高く売れる状態ならば、売却を検討しても良いでしょう。

また、購入した時点で、建物や設備の老朽化に伴う大規模修繕の必要性が近い将来あると判断された中戸物件の場合は、修繕時期を検討しなければなりません。競争力が落ちて空室率が高まっていれば、付加価値を上げるリフォームが必要になる場合もあります。新築物件を購入した場合でも購入後10年程度の期間が経過すると一定の修繕が必要になります。つまり、この修繕のタイミングで、修繕やリフォームにお金をかけて賃貸経営を続けるか、売却して別の投資物件に組みかえるかを判断するのです。

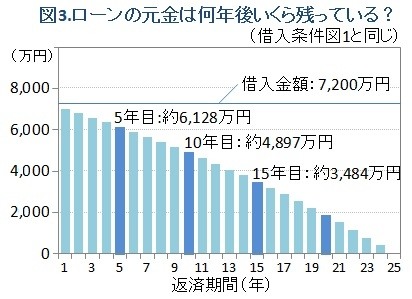

このような節目を予め見定めるために、ローンの返済シミュレーションをしておくことが必要です。5年後、10年後の時点でローン残債(元金)がどのくらい残っているか。売却後に手残りがどのくらいあるかを判断するためです。

前述の事例では、借入額7,200万円(金利2.8年、25年返済)に対して、5年目の残債は約6,128万円、10年目は約4,897万円です。それぞれの時期までのキャッシュフローの累積金額と、売却後の手取り金額を試算して、赤字にならないかどうかを確認してみましょう。

自己資金を増やすより、早めに投資をしたほうがトク

いろいろな条件で、投資シミュレーションをしてみると、投資タイミングもわかります。

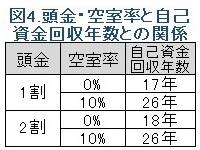

図1の事例と同じ設定で、頭金や空室率の条件を変えて試算した図4をご覧ください。頭金を1割、空室率0%の場合に自己資金の回収年数は17年だと前述しましたが、頭金を2割に増やしても、回収年数は18年となり、頭金1割の場合とほとんど変わりません。

空室率は5%程度見ておくのが無難と指摘しましたが、さらに厳しい設定条件である10%で試算しても頭金1割と2割では回収年数に変化はありませんでした。

つまり、頭金が多くても少なくても、自己資金の回収年数は大差ないわけです。ということは、現在のように低金利の時代には、自己資金を貯めるより借金をしてでも購入したほうがトクになると言ってもいいのではないでしょうか。

また、図1の事例では利回りが9%でしたが、利回りが10%になった場合、自己資金の回収年数は空室率0%で10年に短縮されます。空室率10%では17年です。利回りが1%増えただけで投資効率が大きく高まることがわかるでしょう。もちろん、利回りの高い物件はリスクがありますが、物件を吟味して選べばリスクも軽減できます。このように投資シミュレーションをすることによって、多様な視点から物件選びができるようになります。

正確な投資シミュレーションをするには、不動産投資マーケットや実務に詳しい専門家との連携が欠かせません。一度、相談してみてはいかがでしょうか。

- 【関連サイト】

- 無料不動産投資セミナー

- 投資用不動産サイト「ノムコム・プロ」

新着記事一覧

1998年から不動産業界に携わり、首都圏のマンション販売・投資用マンションの販売を経験。その後、2005年より主に一棟マンション・ビル等の投資事業用不動産を中心とした仲介業務に従事。

他の投資商品との比較から不動産投資の具体的な投資・運用方法まで、初心者の方にも、経験者の方にも参考になる内容を、わかりやすく丁寧にご説明いたします。